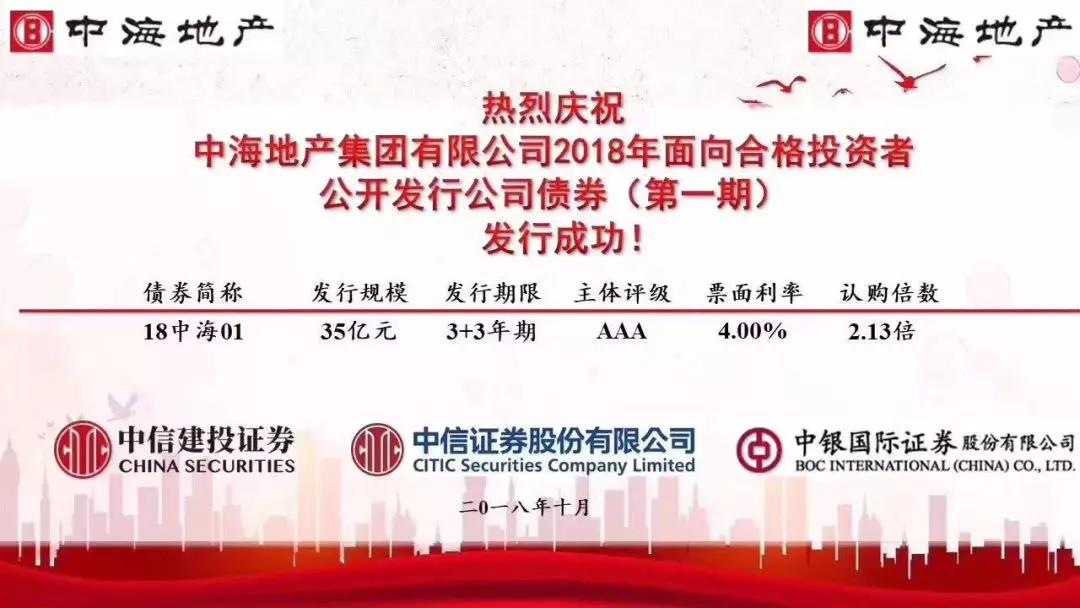

10月22日,中海地产成功发行35亿元公司债,发行利率4.00%,获得2.13倍超额认购,创2017年以来房地产企业发行国内公司债最低利率,也创下2018年至今AAA级别房地产企业公司债单一品种最大发行规模。

中海地产本期债券为AAA评级,由中信证券、中信建投证券、中银国际证券联合承销,发行期限为3+3年,第 3 年末发行人赎回选择权、发行人票面利率调整选择权和投资者回售选择权。本期债券发行利率不仅创房地产公司债最低,跨行业比较,与同期发行的其他公司债相比,利率也是最低。

本期债券的成功发行,彰显了银行、券商等各类投资机构高度认可中海地产稳健的财务状况。当前,中海地产保持了房地产行业的最低负债率,现金充裕、财务稳健。根据2018年上半年财报数据,截至6月30日,中海地产净借贷比仅为28.1%,资产负债率为59.96%,在千亿以上规模房企中保持最低负债率;上半年现金回款1341.2亿元,同比增长16.8%,6月末持有现金1279.3亿港元。上半年,中海地产加权平均融资成本为4.27%,利率成本处于行业最低区间,本次35亿元公司债的成功发行,将进一步拉低中海地产的融资成本。

本期债券的成功发行,彰显了银行、券商等各类投资机构持续看好中海地产的业绩稳健增长。2018年上半年,中海地产实现销售合约额1508.5亿港元,同比增长18.5%;实现归属母公司净利润232.2亿港元,净利润率达26.2%,净利润率行业第一。2018年前三季度,中海地产累计实现销售合约额2264.4亿港元,同比增长23.3%,销售增长显著提速。

2018年,三大国际评级机构继续给予中海地产全行业最高的信用评级:穆迪Baa1╱稳定、标准普尔BBB+╱稳定、惠誉A–╱稳定。是全行业唯一获得国际评级机构给予A级评级的企业,反映了资本市场对公司在中国房地产市场领先地位和财务稳健的认同。

10月12日-15日,标准地产研究院相继发布《2017年度中国上市规模房企信用安全TOP80》《2018年中期规模房企信用安全TOP80》两个榜单。其中,中海地产分别以392.82、377.86的高安全值,均位居行业首位。

在房地产信贷收紧的形势下,稳健的财务管控、充裕的现金、低成本融资优势将持续提升中海地产的竞争力,助力公司以高质量的发展持续回报广大股东与社会各界。

相关新闻